オシレーターは、市場の買われ過ぎや売られ過ぎを示し、投資家がより賢明な取引決定を下すのに役立つテクニカル分析ツールです。

当記事では、代表的なオシレーターの種類、それぞれの計算方法、そして具体的なトレード戦略にどのように応用できるかを詳しく解説します。

FXのオシレーター系指標とは

オシレーター系指標は、市場の価格が特定の範囲内で変動する際に「買われ過ぎ」や「売られ過ぎ」を示すためのテクニカル指標です。

特にトレンドが明確でないレンジ相場での使用に適しています。

これらの指標は、価格の反転ポイントを見極めるために利用され、トレーダーにとって重要なツールとなっています。

FXにおけるオシレーター(ストキャスティクス)バックテスト手法

これまで上述してきたようにFXにおけるオシレーターは多くあります。その中で今回は今回はストキャスティクスを使ったバックテストをしました。

バックテストは、過去のデータで戦略の有効性を検証し、リスクを低減しながら信頼性の高いトレード判断を行うために重要です。

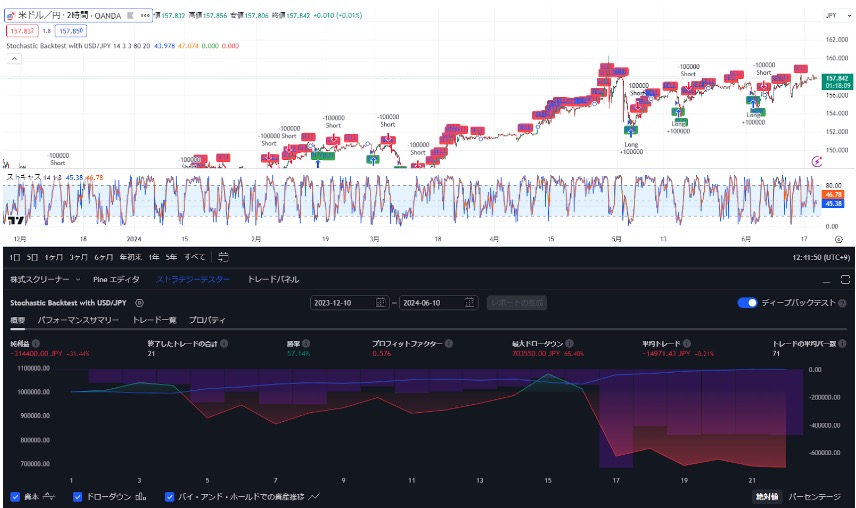

ストキャスティクスの有効性を検証するために、2023年12月10日〜2024年6月10日の直近3か月のFXデータを使用してバックテストを行いました。

以下は、USD/JPYとEUR/JPYの主要通貨ペアを対象にした結果の概要です。

バックテスト結果

USD/JPY

USD/JPYの通貨ペアでエントリー条件とエグジット条件を下記の通り実施した結果、勝率は約57.14%でしたが、純利益が-314,400円でした。

一方でバイ・アンド・ホールドでのリターンが9.84%でしたので、直近での当インジケーター単体での活用には優位性は確認できませんでした。

- テスト期間: 2023年6月10日~2024年6月10日

- 通貨ペア:USD/JPY

- パラメーター値の設定条件:

%Kのスムージング期間3

%Dのスムージング期間3

ストキャスティクス指標の計算期間:14

オーバーボートレベル:80

オーバーソールドレベル:20 - 時間足:2時間足

- 設定金額:1,000,000円

- ロット数:0.5ロット(50,000ユニット)

- エントリー条件

ロングエントリー: %KがSlow %Dを上抜けし、%Kの値がオーバーソールドレベル(20)以下のとき

ショートエントリー: %KがSlow %Dを下抜けし、%Kの値がオーバーボートレベル(80)以上のとき - ロングポジションでのエグジット条件

ストップロスやテイクプロフィットのレベルを設定してエグジットします。

%Kがオーバーボートレベル(80)を超えた後に%KがSlow %Dを下抜けるなどの条件でエグジットします。 - ショートポジションのエグジット条件

ストップロスやテイクプロフィットのレベルを設定してエグジットします。

%Kがオーバーソールドレベル(20)を下回った後に%KがSlow %Dを上抜けるなどの条件でエグジットします。

| すべて | ロング | ショート | |

|---|---|---|---|

| 純利益 | −314,400 JPY−31.44% | 176,100 JPY17.61% | −490,500 JPY−49.05% |

| 総利益 | 427,800 JPY42.78% | 255,600 JPY25.56% | 172,200 JPY17.22% |

| 総損失 | 742,200 JPY74.22% | 79,500 JPY7.95% | 662,700 JPY66.27% |

| 最大可能利益 | 221,800 JPY20.39% | – | – |

| 最大ドローダウン | 703,550 JPY65.40% | – | – |

| 勝率 | 57.14% | 72.73% | 40.00% |

| 終了したトレード合計数 | 21 | 11 | 10 |

| プロフィットファクター | 0.576 | 3.215 | 0.26 |

| バイ・アンド・ホールドでのリターン | 98,380.81 JPY9.84% | – | – |

EUR/JPY

EUR/JPYの通貨ペアでは勝率は約69.57%となり、エントリー条件とエグジット条件を下記の通り実施した結果、その有用性を示してくれました。

バイ・アンド・ホールドでのリターンが9.40%でしたので、直近での当インジケーターは優位性があると立証できました。

- テスト期間: 2023年6月10日~2024年6月10日

- 通貨ペア:EUR/JPY

- パラメーター値の設定条件:

%Kのスムージング期間3

%Dのスムージング期間3

ストキャスティクス指標の計算期間:14

オーバーボートレベル:80

オーバーソールドレベル:20 - 時間足:2時間足

- 設定金額:1,000,000円

- ロット数:0.5ロット(50,000ユニット)

- エントリー条件:

ロングエントリー: %KがSlow %Dを上抜けし、%Kの値がオーバーソールドレベル(20)以下のとき

ショートエントリー: %KがSlow %Dを下抜けし、%Kの値がオーバーボートレベル(80)以上のとき - ロングポジションでのエグジット条件

ストップロスやテイクプロフィットのレベルを設定してエグジットします。

%Kがオーバーボートレベル(80)を超えた後に%KがSlow %Dを下抜けるなどの条件でエグジットします。 - ショートポジションのエグジット条件

ストップロスやテイクプロフィットのレベルを設定してエグジットします。

%Kがオーバーソールドレベル(20)を下回った後に%KがSlow %Dを上抜けるなどの条件でエグジットします。

| すべて | ロング | ショート | |

|---|---|---|---|

| 純利益 | 278,550JPY27.86% | 516,650 JPY51.67% | −238,100 JPY−23.81% |

| 総利益 | 76,100 JPY76.11% | 547,850 JPY54.79% | 213,250 JPY21.32% |

| 総損失 | 482,550 JPY48.25% | 31,200 JPY3.12% | 451,350 JPY45.13% |

| 最大可能利益 | 433,350 JPY30.23% | – | – |

| 最大ドローダウン | 400,500 JPY28.50% | – | – |

| 勝率 | 69.57% | 91.67% | 45.45% |

| 終了したトレード合計数 | 23 | 12 | 11 |

| プロフィットファクター | 1.577 | 17.559 | 0.472 |

| バイ・アンド・ホールドでのリターン | 93,952.45 JPY9.40% | – | – |

実際のFXトレードにおけるストキャスティクス使用例とケーススタディ

実際のFXトレードの成功例として、数あるオシレーターの中で、今回はストキャスティクスを活用したEUR/JPYの2時間トレードをご紹介します。

2024年4月8日にEUR/JPYが162.56円の時に%KがSlow %Dを上抜けし、%Kの値がオーバーソールドレベル(20)以下となった為、ロングエントリーしました。

その後、価格が164.416円まで上昇し、%Kがオーバーボートレベル(80)を超えた後に%KがSlow %Dを下抜けしたため、エグジットしました。

その結果、このFXトレードでは、約185.6ピップスの利益を得ることができました。

オシレーター系指標がFX市場で人気な理由

オシレーター系指標が投資家に人気の理由は、そのシンプルさと多用途性にあります。価格の過熱状態を直感的に理解できるため、初心者から上級者まで幅広いトレーダーに利用されています。

また、レンジ相場での反転ポイントを正確に捉えることができるため、特にボラティリティが低い市場でのトレードに有効です。

さらに、他のテクニカル指標と組み合わせることで、トレードの精度を高めることができる点も魅力です。

FX取引でおすすめのオシレーター系指標一覧

オシレーターは市場の過熱を見極める鍵となります。特にRSI、MACD、ストキャスティックス、CCIの4大インジケーターは多くのトレーダーから活用されている代表的なオシレーターのため、解説していきます。

おすすめその①RSI: FX市場のオシレーター分析

RSIは、特定の期間内での価格の変動を評価し、相対的な強さを示す指標です。

一般的に、RSIが70以上になると「買われ過ぎ」、30以下になると「売られ過ぎ」とされます。

RSIは逆張り戦略に適しており、極端な値に達したときに反転を予測するのに役立ちます。

- 簡単に理解できる。

- 逆張り戦略に有効。

- 多くのトレーディングプラットフォームで標準装備。

- トレンドが強い場合には効果が低い。

- ダマシが発生することがある。

デメリットの補完方法

RSIのデメリット補完方法は以下の通りです。

RSIの期間設定を調整する

長い期間設定: RSIの計算に用いる期間(通常は14日)を延長することで、インジケータの感度を下げ、より重要なトレンドの変化にのみ反応させることができます。

たとえば、期間を20日や25日に設定することで、より滑らかで安定したRSIの動きを得ることが可能です。

買われすぎ・売られすぎの閾値を調整する

閾値の調整: 標準的なRSIの買われ過ぎ・売られすぎの閾値はそれぞれ70と30ですが、これを80と20に調整することで、より極端な条件を設定し、ダマシを減らすことができます。

この調整により、シグナルの頻度は減りますが、信頼性が向上します。

トレンドフィルターと組み合わせる

移動平均線の利用: RSIと組み合わせて移動平均線を使用すると、現在の市場トレンドを把握しやすくなります。

たとえば、200日移動平均線が上向きであれば長期的に上昇トレンドと判断し、RSIが売られすぎの水準から回復するシグナルに注目します。

ダイバージェンスを利用する

ダイバージェンスの確認: 価格が新しい高値または低値を更新しているにも関わらず、RSIがそれに追随しない場合、トレンドの勢いに変化がある可能性が示されます。

このダイバージェンスをトレーディングの警告信号として利用することができます。

複数のタイムフレームで分析する

マルチタイムフレーム分析: 短期、中期、長期の異なるタイムフレームでRSIを分析することで、より包括的な市場のビューを得ることができます。

短期的なノイズに惑わされず、全体的な市場のトレンドに基づいた意思決定が可能になります。

おすすめ②MACD: FX市場のオシレーター分析

MACDは、短期および長期の移動平均線の差を利用してトレンドの発生や転換点を示す指標です。

MACDラインとシグナルラインのクロスオーバーを利用して売買シグナルを発生させるため、順張り・逆張りの両方に利用できます。

- トレンドの発生や転換を見極めるのに優れている。

- 順張り・逆張りの両方に利用可能。

- ヒストグラムでモメンタムを視覚的に把握できる。

- 遅行指標であるため、タイミングが遅れることがある。

- サイドウェイ(横ばい)市場では信号が不明確になる。

デメリットの補完方法

MACDのデメリット補完方法は以下の通りです。

MACDの設定値を調整する

短い期間設定: MACDは通常、12日の短期EMAと26日の長期EMAの差を基に計算されますが、これらの数値を短くすることで、MACDの反応速度を上げることができます。

たとえば、9日と21日に設定を変更することで、シグナルの遅延を減少させることが可能です。

トレンドフィルターとしての利用

トレンド確認: MACDを単独で使うのではなく、200日移動平均線などのトレンドフィルターと組み合わせることで、トレンドの方向性を先に確認し、そのトレンドに沿ったMACDのシグナルだけを利用します。

これにより、トレンドのない市場での誤ったシグナルを避けることができます。

価格アクションとの組み合わせ

サポート/レジスタンスレベル: MACDシグナルをトレードに利用する前に、価格が重要なサポートまたはレジスタンスレベルに達しているかどうかを確認します。

価格レベルとMACDが一致する場合のみ、トレードを行うというルールを設けることで、より信頼性の高い取引が可能になります。

ダイバージェンスを活用する

ダイバージェンス: MACDが新たな高値または低値を示さずに価格が逆行する場合、これは可能なトレンドの反転を示唆する強力な信号です。

このダイバージェンスを利用して、トレンドの終わりや転換点を識別することができます。

複数のタイムフレームでの分析

マルチタイムフレーム戦略: 異なるタイムフレームでMACDを分析することで、短期的なトレンドと長期的なトレンドの両方を理解することができます。

各タイムフレームでのMACDの動きが一致するときにトレードを行うことで、より信頼性の高い判断が可能になります。

おすすめ③ストキャスティクス: FX市場のオシレーター分析

ストキャスティクスは、特定の期間内での価格の変動幅と終値の関係を評価する指標です。%K線と%D線のクロスオーバーを利用して売買シグナルを発生させ、トレンドの転換点を捉えるのに優れています。

- 価格の過熱状態を把握しやすい。

- トレンドの転換点を見極めるのに適している。

- 短期トレードに有効。

- ダマシが発生しやすい。

- トレンドが強い場合には効果が低い。

デメリットの補完方法

ストキャスティクスのデメリット補完方法は以下の通りです。

ストキャスティックの設定値を調整する

パラメータの変更: ストキャスティックオシレーターの感度を調整することで、シグナルの品質を向上させることができます。

一般的な設定は14、3、 3(%K期間、%D期間、スローイング)ですが、これを20、 5、 5に変更することでより滑らかで信頼性の高いシグナルを得ることが可能です。

トレンドの確認としての利用

トレンドの確認: ストキャスティックオシレーターを単独で使用するのではなく、200日移動平均線やADXなどのトレンド確認インジケーターと組み合わせることで、現在の市場トレンドを把握し、そのトレンドに合ったストキャスティックのシグナルのみを利用します。

ダイバージェンスの活用

ダイバージェンスの識別: 価格が新しい高値や低値をつけているにも関わらず、ストキャスティックがそれに追随しない場合、これはトレンドの勢いが衰えつつある兆候です。

このダイバージェンスを利用して、市場の転換点をより確実に捉えることができます。

サポート/レジスタンスレベルとの組み合わせ サポート/レジスタンスの確認

ストキャスティックのシグナルをトレードに利用する前に、価格が重要なサポートまたはレジスタンスレベルに達しているかどうかを確認します。

これにより、ダマシを避け、より信頼性の高い取引判断が可能になります。

マルチタイムフレームでの分析 マルチタイムフレーム戦略:

異なるタイムフレームでストキャスティックスを分析することで、短期的な価格の動きと長期的な市場のトレンドの両方を理解することができます。

これにより、短期的なノイズに惑わされず、全体的な市場のトレンドに基づいた意思決定が可能になります。

おすすめ④CCI: FX市場のオシレーター分析

CCIは、価格の変動を指数化し、極端な値で反転を予測する指標です。

一般的に、CCIが+100以上で「買われ過ぎ」、-100以下で「売られ過ぎ」とされます。CCIは、トレンドの極端な状態を示し、反転の可能性を示唆します。

- トレンドの極端な状態を見極めるのに優れている。

- 他の指標と組み合わせやすい。

- 短期間で多くのシグナルが発生するため、ノイズが多い。

- ダマシが発生しやすい。

デメリットの補完方法

CCIのデメリット補完方法は以下の通りです。

CCIの設定期間を延長する

CCIの計算に用いる期間(通常は14日)を延長することで、インジケータの感度を下げ、より重要なトレンドの変化にのみ反応させることができます。

たとえば、期間を20日や30日に設定することで、より滑らかで安定したCCIの動きを得ることが可能です。

トレンドフィルターとの組み合わせ トレンドの確認

CCIを単独で使うのではなく、200日移動平均線や他のトレンド確認インジケーターと組み合わせることで、現在の市場トレンドを先に確認し、そのトレンドに沿ったCCIのシグナルだけを利用します。

CCIダイバージェンスを利用する ダイバージェンスの確認

価格が新しい高値または低値を更新しているにも関わらず、CCIがそれに追随しない場合、これはトレンドの勢いに変化がある可能性が示されます。

このダイバージェンスをトレーディングの警告信号として利用することができます。

複数のタイムフレームでの分析 マルチタイムフレーム戦略

異なるタイムフレームでCCIを分析することで、短期的なトレンドと長期的なトレンドの両方を理解することができます。

各タイムフレームでのCCIの動きが一致するときにトレードを行うことで、より信頼性の高い判断が可能になります。

FXにおけるおすすめのオシレーター指標の読み方と解釈

MACD、RSI、ストキャスティクス、CCIが示す推移やシグナルを正しく読み、解釈することは、トレードの勝率を上げてくれますのでご説明していきます。

RSI(相対力指数)の正確な解読は市場の過熱度を見極め、リスクを回避するために欠かせません。

RSIの理解を深めることで、市場のモメンタムやトレンドの転換点をより明確に捉え、賢い取引判断が可能になります。

FXのRSIオシレーターの具体的な読み方

RSIオシレーターの具体的な読み方について解説していきます。

基本的な閾値

- RSIが70以上の場合、「買われすぎ」の状態とされ、価格の下落リスクが高まります。

- RSIが30以下の場合、「売られすぎ」の状態とされ、価格の上昇可能性が考えられます。

中間領域の利用

RSIが50を超えると上昇トレンドの兆しと解釈され、50未満では下降トレンドの兆しと見なされます。

ダイバージェンスの識別

価格が新しい高値や低値をつける一方でRSIがそれに追随しない場合、トレンドの勢いが衰えつつあることを示し、トレンド反転の可能性があります。

トレンドの確認

長期間にわたりRSIが40-90の範囲を保つ場合、強い上昇トレンドが存在することを示し、20-60の範囲は強い下降トレンドを示します。

RSIオシレーターの推移の角度と速度の重要性

RSIオシレーターの推移の角度と速度の重要性について紹介します。

角度の急峻さ

RSIの角度が急であるほど、市場のモメンタムが強いことを示します。

急な変化は大きな市場動向の変化を示唆することがあります。

速度の変化

RSIが短期間で大きく変動する場合、市場が非常に反応的で感情的な取引が行われている可能性があります。

ゆっくりとした変動は、市場参加者がより慎重であることを示します。

これらの理解を深めることで、RSIを用いた分析がトレード戦略にどのように役立つかを明確にし、市場のノイズを超えて本質的な動きを捉える手助けとなります。

ストキャスティクスの読み方と解釈: FX市場でのおすすめなオシレーター活用法

ストキャスティックオシレーターは投資家にとって市場の動きを先読みし、過熱状態を見極める重要なツールです。

このインジケーターを正しく理解し解釈することで、価格の変動ポイントを予測し、より確かな取引判断を下すことが可能になります。

FXにおけるストキャスティクスオシレーターの具体的な読み方

FXにおけるストキャスティクスオシレーターの具体的な読み方について紹介していきます。

%Kと%Dの基本線

ストキャスティックオシレーターは%Kラインとその移動平均である%Dラインから構成されます。

これらのラインがクロスする点は、市場の転換点を示唆しています。

買われすぎと売られすぎの領域

- %Kまたは%Dが80以上にある場合、「買われすぎ」と見なされ、価格の下落リスクが高まります。

- それらが20以下にある場合、「売られすぎ」と見なされ、価格の上昇可能性が考えられます。

ダイバージェンスの識別

価格が新しい高値を更新しているにもかかわらず、ストキャスティックが新たな高値を更新しない場合、上昇トレンドの勢いが失われつつあることを示し、下降リスクが高まります。

ストキャスティクスオシレーターの推移の角度と速度の重要性

ストキャスティクスオシレーターの推移の角度と速度の重要性について紹介していきます。

角度の急峻さ

ストキャスティックの角度が急な場合、市場のモメンタムが強く、大きな価格変動が近いことを示しています。

逆に、角度が緩やかな場合は、市場の勢いが弱まっている可能性があります。

速度の変化

ストキャスティックスが急速に上昇または下降する場合、市場の感情が強く影響している可能性があり、反転や大きな動きの前触れとなることがあります。

速度の変化を注意深く監視することで、市場の反応を先取りすることができます。

これらの要素を組み合わせて理解することで、ストキャスティックオシレーターを使った分析がどのようにトレード戦略に役立つかを明確にし、より効果的な判断を下すための洞察を提供します。

MACDの読み方と解釈: FX市場でのおすすめなオシレーター活用法

MACDは投資家にとって市場のトレンドとモメンタムを理解するための強力なツールです。

このインジケーターを適切に解釈することで、将来の価格動向を予測し、より確実な取引戦略を立てることが可能になります。

FXにおけるMACDオシレーターの具体的な読み方

FXにおけるMACDオシレーターの具体的な読み方を紹介していきます。

MACDラインとシグナルライン

MACDラインは短期EMAと長期EMAの差であり、シグナルラインはMACDラインの移動平均です。

これら二つのラインのクロスポイントは、市場のトレンド転換を示す重要なシグナルとされます。

MACDヒストグラム

ヒストグラムはMACDラインとシグナルラインの差を表し、この値の増減は市場のモメンタムの強さを示します。

ヒストグラムがゼロラインを上回ると上昇トレンド、下回ると下降トレンドを示します。

トレンドの強度とダイバージェンス

MACDが持続的に上昇または下降している場合、トレンドの強度が強いことを示します。

価格とMACDが異なる動きを示すダイバージェンスは、潜在的なトレンド転換の警告信号です。

MACDオシレーターの推移の角度と速度の重要性

MACDオシレーターの推移の角度と速度の重要性について解説します。

角度の急峻さ

MACDラインの角度が急であるほど、市場のモメンタムが強いことを示し、大きな価格変動が発生する可能性が高まります。

反対に、角度が緩やかな場合は市場の勢いが弱まっていることを示します。

速度の変化

MACDラインやヒストグラムの速度が急に変化する場合、これは市場参加者の急激な感情変動を反映しており、重要な市場の変動点になることが多いです。

特に、速度の変化が大きい場合、トレンドの持続性に疑問が生じることがあります。

これらの理解を深めることで、MACDを用いた分析がどのようにトレード戦略に役立つかを明確にし、市場のノイズを超えて本質的な動きを捉える手助けとなります。

CCIの読み方と解釈: FX市場でのおすすめなオシレーター活用法

CCIは主に商品市場で用いられるが、株式や通貨など他の市場でも有効です。

このインジケーターを正確に解釈することで、極端な市場条件を識別し、適切な取引のタイミングを見極めることが可能になります。

FXにおけるCCIオシレーターの具体的な読み方

FXにおけるCCIオシレーターの具体的な読み方について解説していきます。

CCIの値の範囲

CCIは通常、±100を基準として市場の買われすぎや売られすぎの状態を示します。

+100を超えると市場が買われ過ぎである可能性があり、-100を下回ると売られすぎである可能性があります。

中立ゾーンの活用

CCIが-100と+100の間にある場合、市場は比較的安定していると考えられます。

このゾーン内での動きはトレンドの確立前の可能性が高いため、特に注視が必要です。

極端な値の識別

CCIが+200や-200などの極端な値を示す場合、市場の異常な過熱または閑散していることを示しており、価格の急激な反転が起こる可能性があります。

CCIオシレーターの推移の角度と速度の重要性

CCIオシレーターの推移の角度と速度の重要性について解説します。

角度の急峻さ

CCIの角度が急である場合、これは市場のモメンタムが強く、価格が大きく動いていることを示します。

急激な価格変動が近い可能性が高まります。

速度の変化

CCIが急速に値を変えると、市場が非常に不安定であることを反映しています。

これは大きなニュースイベントや市場のショックが原因である可能性があります。

これらの要素を理解することで、CCIを用いた分析がトレード戦略にどのように役立つかを明確にし、より効果的な判断を下すための洞察を提供します。

市場の極端な状態を早期に捉えることで、リスクを管理し、機会を最大限に活用することが可能になります。

オシレーターと価格チャートの連動性

オシレーターは価格チャートと連動して、市場の過熱状態や過冷状態、そして潜在的なトレンドの転換点を示すのに役立ちます。主に次のように使用されます。

- ダイバージェンス

- 買われすぎ・売られすぎの条件

- トレンドの確認

それぞれ解説していきます。

ダイバージェンス

オシレーターと価格チャートの間に見られる非一致。

価格が新しい高値または安値をつけるが、オシレーターがそれに従わない場合、これをダイバージェンスと呼びます。

RSIやMACDなどのオシレーターでこのダイバージェンスは良く見られます。

例えば、価格が新たな高値を更新しているにも関わらず、RSIが前回の高値より低い値を示している場合、これは上昇トレンドの勢いが弱まっている可能性を示しており、価格の反転や転換が近いことを警告しています。

買われすぎ・売られすぎの条件

オシレーターが特定の価格チャートの閾値を超えることで、価格が極端な状態にあると判断されます。

例えばRSIが70を超えると、市場が買われ過ぎの状況にあり、価格が反転下降する可能性が高まると見なされます。

逆に、RSIが30以下になると、市場が売られ過ぎの状態にあると判断され、価格が上昇に転じる可能性が考えられます。

トレンドの確認

オシレーターが中心線を越えることで、トレンドの方向性が確認されます。

例えば、MACDがシグナルラインを上から下にクロスする「デッドクロス」は売りシグナルを示し、下降トレンドの開始を示唆します。

逆に、MACDがシグナルラインを下から上にクロスする「ゴールデンクロス」は買いシグナルとなり、上昇トレンドの開始を示します。

FXにおけるオシレーター戦略

これまで紹介してきたオシレーターを効果的に活用するためには、戦略に適した使用方法と市場の状況に合わせた応用が必要です。

MACDとFXにおけるオシレーター戦略

MACD(Moving Average Convergence Divergence)を利用することで、短期と長期の移動平均線の差から市場のトレンドと勢いを読み取り、それに基づいて買いまたは売りのタイミングを判断することができます。

逆張り戦略

MACDラインがシグナルラインを下から上に突破したとき(ゴールデンクロス)、これを買いのシグナルと見なす。

反対に、MACDラインがシグナルラインを上から下に突破したとき(デッドクロス)は売りのシグナルと見なす。

順張り戦略

MACDが上昇トレンドを示している場合(MACDラインがシグナルラインより上)、長期的な買いポジションを維持する。

逆に下降トレンドの場合は売りポジションを取る。

ボックス相場

MACDラインとシグナルラインがほとんど交差せず、平行に動いている場合、市場がレンジ内にあることを示しており、この時は新たな取引を避けるか、非常に短期的な取引に限定する。

トレンド相場

MACDヒストグラムが持続的に拡大している場合、強いトレンドが存在すると見なし、トレンドの方向に沿ったポジションを取る。

ストキャスティクスとFXにおけるオシレーター戦略

ストキャスティクスは、市場の過熱状態を評価し、将来の価格変動のヒントを提供します。

この指標は、現在の価格を特定期間内の価格範囲と比較し、価格がその期間の高値や低値に近いかをパーセンテージで示してくれます。

逆張り戦略

ストキャスティックが買われすぎの領域(80以上)に達した後に下降し始めたら売りシグナルと見なす。

逆に売られすぎの領域(20以下)から上昇し始めたら買いシグナルと見なす。

順張り戦略

トレンドが確認されている間、ストキャスティックの方向がトレンドと一致している場合、その方向にポジションを取る。

ボックス相場

ストキャスティックが繰り返し買われすぎと売られすぎの基準値の間を行き来している場合、レンジの上限で売り、下限で買いの取引を行う。

トレンド相場

ストキャスティックが中立ライン(50)より上で持続している場合、上昇トレンドが強いと見なし、買いを持続する。逆も同様。

RSIとFXにおけるオシレーター戦略

RSI(Relative Strength Index)は、市場の買われすぎや売られすぎの状態を検出し、価格の可能な転換点を識別するのに役立ちます。

逆張り戦略

RSIが70以上に達した場合、市場が過熱していると見なし、価格の反転に備える。30以下では逆に買い時と見なす。

順張り戦略

RSIが50を超えて上昇している場合は買いシグナル、50を下回って下降している場合は売りシグナルと見なす。

ボックス相場

RSIが40-60の範囲に留まる場合、市場が方向性を欠いていると見なし、大きなポジションは取らない。

トレンド相場

RSIが70を超えても下がらない場合、強い買いトレンドが存在すると見なし、ポジションを保持します。

逆に、RSIが30を下回っても上がらない場合は、強い売りトレンドが存在すると見なし、売りポジションを保持します。

CCIとFXにおけるオシレーター戦略

CCI(Commodity Channel Index)は、商品や株価の典型的な価格からの偏差を測定し、それを統計的な平均からの標準偏差で表してくれます。

逆張り戦略

CCIが+100を超えた後に下降し始めたら、市場が買われすぎている傾向にあり、価格の反転が起こり得ることを示すため売りシグナルと見なす。

逆に、CCIが-100を下回った後に上昇し始めたら、市場が売られすぎている状況にあり、価格の反発が起こり得ることを示すため買いシグナルと見なす。

順張り戦略

トレンドが確認されている間、CCIが+100を超えている間は上昇トレンドと見なし、買いポジションを保持する。

逆にCCIが-100を下回っている間は下降トレンドと見なし、売りポジションを保持する。

ボックス相場

CCIが頻繁に+100と-100の間を行き来している場合、市場がレンジ内にあることを示しており、レンジの上限で売り、下限で買いの取引を行う。

トレンド相場

CCIが長期間にわたって+100以上、または-100以下に留まる場合、それは市場に強いトレンドが存在することを示しており、トレンドの方向に沿ったポジションを取る。

これらの戦略は各インジケーターが提供する異なる市場のサインを利用することで、トレーダーがより情報に基づいた判断を下すのを助けます。

市場の状況に応じて適切な戦略を選択し、インジケーターのシグナルを最大限に活用することが重要です。

他のオシレーター系指標との組み合わせ

オシレーター系指標はトレンド系指標と組み合わせることで、ダマシを減らし、取引の精度を高めることができます。

例えば、移動平均線とRSIを併用することで、トレンドの方向と市場の過熱感を同時に評価することが可能です。

また、ボリンジャーバンドとストキャスティクスを組み合わせることで、価格のバンド外への逸脱を確認し、反転のシグナルを強化することができます。

RSIやMACDなどのオシレーター系指標の特性と比較

短期的な価格変動に敏感で、買われ過ぎ売られ過ぎの判断が容易です。短期トレードに適しています。

トレンドの転換点を捉えるのに優れており、長期的なトレンドフォローに適しています。

トレンドの転換点を見極めるのに適しており、短期トレードやスイングトレードに有効です。

価格の極端な変動を示すため、レンジ相場やトレンドの反転を見極めるのに適しています。

リスク管理方法

オシレーターにはダマシが存在します。これを回避するためには、先ほどご紹介した設定値の修正の他に、他のテクニカル指標と組み合わせて使用することが有効です。

組み合わせる方法は多く存在しますが、ここでは代表的な組み合わせ方法について一部ご紹介していきます。

RSI + 移動平均線を使ったおすすめFX手法

RSIと移動平均線(特に200日移動平均線などの長期線)を組み合わせることで、トレンドの方向性が確認でき、RSIの買われすぎや売られすぎのシグナルが発生した時のトレードの方向性をより確実にすることができます。

移動平均線がトレンドの確認として機能し、RSIによる過剰な反応をフィルタリングします。

MACD + ボリンジャーバンドを使ったおすすめFX手法

MACDがトレンドとモメンタムを示し、ボリンジャーバンドが価格の過剰な伸びや収縮を示すため、両者を組み合わせることで、市場の過熱や過冷却をより明確に捉えることができます。

ボリンジャーバンドの外側バンドを超えた時にMACDが同じ方向のシグナルを示している場合、より信頼性の高いエントリーポイントと見なすことができます。

ストキャスティクス + ADXを使ったおすすめFX手法

ストキャスティクスが短期的な価格の勢いと買われすぎまたは売られすぎの状態を示す一方で、ADXはトレンドの強さを測定します。

ADXが25以上の値を示している時にストキャスティクスが買われすぎまたは売られすぎのシグナルを示す場合、トレンドの継続を示唆する強力なサインとなります。これにより、ダマシの可能性を減らすことができます。

CCI + パラボリックSARを使ったおすすめFX手法

CCIが短期的な価格の極端な動きを捉え、パラボリックSARがトレンドの方向と転換点を示します。

パラボリックSARの点が価格チャートの下にある場合は上昇トレンド、上にある場合は下降トレンドを示します。

CCIのシグナルがこのトレンド方向と一致する場合、より確実なトレード判断が可能となり、ダマシのリスクを低減します。

FX取引における出来高オシレーター一覧

FX取引で成功を収めるためには、出来高オシレーターの理解・活用も大事です。

市場の深層を見抜く出来高オシレーターの概要からメリット、使い方までを網羅した一覧を一挙にご紹介します。

ボリュームオシレーター

ボリュームオシレーターは、短期および長期の出来高移動平均の差を計算することで、市場の取引活動の強さを評価します。

短期平均が長期平均を上回るとき、市場の活動が活発化していることを示し、逆もまた同様に示してくれます。

- FX市場活動状況を示してくれる

- トレンド状況を示してくれる

- データと市場の不一致の可能性がある

- シグナルの遅効性の懸念

デメリットの補完方法

ボリュームオシレーターのデメリット補完方法は以下の通りです。

RSI (相対力指数) との組み合わせ

RSIの買われすぎや売られすぎとボリュームオシレーターの読みを併用し、より確かなトレンド転換ポイントを特定します。

RSIの期間を14日からより短い期間に調整することで、より敏感に市場の変動に反応させることができます。

MACD (移動平均収束発散) との組み合わせ

MACDの期間設定を調整することで、市場の反応速度を変更し、ボリュームオシレーターの出来高情報と組み合わせて、トレンドの強さと持続性をより正確に評価してくれます。

チャイキンオシレーター

チャイキンオシレーターは、蓄積/分配ライン(ADL)の移動平均の差分を利用して、市場の資金流入と流出のバランスを測定します。

これにより、価格変動に先行して資金の動きを検出し、市場の強弱を評価します。

- 市場の流れの把握できる

- 反転ポイントを予測できる

- 市場の短期的なノイズに影響されやすい

- シグナルの遅延することがある

デメリットの補完方法

チャイキンオシレーターのデメリット補完方法は以下の通りです。

ボリンジャーバンド との組み合わせ

価格のボラティリティを考慮に入れ、シグナルの有効性を確認することができます。

RSI との併用

短期的な価格の過剰反応をフィルタリングすることで、より確実な判断材料を提供してもらえます。

オンバランスボリューム(OBV)

OBVは価格の変動に従い出来高を累積することで、市場の総合的な買い圧力と売り圧力を表示します。

価格変動の背後にある出来高の動きをトラッキングすることでトレンドの確認に役立ちます。

- トレンドの確認ができる

- 市場の勢いの可視化ができる

データと市場の不一致の可能性がある

デメリットの補完方法

のデメリット補完方法は以下の通りです。

MACD との組み合わせ

トレンドの方向性と勢いを補完的に分析することで、より信頼性の高いシグナルを生成してくれます。

移動平均線

トレンドの長期的な方向性を確認し、OBVの読みを補強してくれます。

アキュムレーション/ディストリビューションライン(A/Dライン)

A/Dラインは、価格のクローズ位置とその日の高低差を考慮し、出来高を加重して計算されます。

この指標は市場の購買力と売却力のバランスを示し、主要な価格変動の前兆を捉えるのに役立ちます

- 市場の力のバランスの把握ができる

- トレンドの早期発見ができる

価格変動に過敏に反応してしまう

デメリットの補完方法

A/Dラインのデメリット補完方法は以下の通りです。

ボリュームレートオブチェンジ(VROC) との併用

出来高の変動率を分析し、A/Dラインのトレンド確認を支援します。

ストキャスティクスオシレーター

価格の買われすぎまたは売られすぎの状態を評価し、A/Dラインのシグナルを補完してくれます。

マネーフローインデックス(MFI)

MFIは価格と出来高のデータを組み合わせて計算され、市場の買われすぎまたは売られすぎの状態を示します。

これは「ボリューム加重RSI」とも呼ばれ、市場の価格変動と資金流入の強さを同時に捉えます

- 価格変動の裏付けができる

- 過買および過売識別ができる

- 市場の分散性への影響を及ぼすことがある

- エントリーポイントが遅れることがある

デメリットの補完方法

マネーフローインデックスのデメリット補完方法は以下の通りです。

EMA (指数移動平均) との組み合わせ

トレンドの方向性と持続性を確認し、MFIのシグナルの適時性を向上させます。

パラボリックSAR

トレンド転換点を示し、MFIの過買および過売シグナルと組み合わせることで、エントリーとエグジットのタイミングを最適化します。

ボリュームレートオブチェンジ(VROC)

VROCは一定期間内の出来高の変化率を測定します。この指標は市場の勢いを表し、大きな価格変動の前兆となる出来高の急激な変化を捉えます。

- 市場の勢いが増している(減っている)ことを示し、大きな価格変動の兆しとなることがある

- トレンド発生の早期識別できる

- 価格動向の情報が断片的

- ノイズが影響を及ぼすことがある

短期間の出来高変動によるノイズがシグナルに影響を及ぼすことがあります。

デメリットの補完方法

ボリュームレートオブチェンジのデメリット補完方法は以下の通りです。

CCI (商品チャネル指数) との組み合わせ

価格の典型的な変動範囲を示し、VROCの出来高変化と合わせてトレンドの強度を評価します。

ストキャスティックスとの組み合わせ

価格の買われすぎおよび売られすぎの水準を示し、VROCの読みと組み合わせてより確かなトレードができるようになります。

h3ボリュームプライストレンド(VPT)

ボリュームプライストレンド(VPT)は、価格変動の影響を受ける出来高を累積して、トレンドの方向と強度を測定します。

価格の変動に応じて出来高を加算または減算し、市場の購入力または販売圧力を評価します。

- トレンドの連続性を判断できる

- 市場のセンチメント把握できる

価格と出来高が連動しなかった場合、誤ったシグナルを発生させることがある

デメリットの補完方法

ボリュームプライストレンドのデメリット補完方法は以下の通りです。

ADX (平均方向指数) との組み合わせ

トレンドの強さを別の視点から評価し、VPTのトレンド信号を確認します。

移動平均線との組み合わせ

価格データのノイズを平滑化し、VPTの信号との相関を強化します。

Klinger Volume Oscillator (KVO)

KVOは、出来高を使って価格のトレンド転換を予測するための指標です。

このオシレーターは、短期と長期の出来高移動平均の差から算出され、市場の流れを示します。

- トレンド転換の予測ができる

- 市場の動向を理解するのに役立つ

- トレンド転換点の特定が遅れることがある

- 計算が複雑

デメリットの補完方法

KVOのデメリット補完方法は以下の通りです。

RSI

RSIにより、短期的な価格の極端な動きを捉え、KVOにより長期的な分析と組み合わせます。

MACD

トレンドの方向性と勢いを補完的に分析し、KVOの解釈をサポートします。

Volume Weighted Average Price (VWAP)

VWAPはその日の取引量を加味した価格の加重平均を示し、一日の取引での平均価格を提供します。

この指標は特にデイトレーディングで有用です。

- ベンチマークとしての利用できる

- 取引のタイミング決定に役立つ

- 長時間の分析には不向き

- VWAPに影響を及ぼすことがある

大きな影響を及ぼすことがあります。

デメリットの補完方法

VWAPのデメリット補完方法は以下の通りです。

EMAとの併用

長期的なトレンドを示すEMAと組み合わせることで、VWAPの日中のデータをコンテキスト内で解釈することができます。

ストキャスティックオシレーター

価格の買われすぎおよび売られすぎの状態を評価し、VWAPからの逸脱をトレードのチャンスとして活用します。

Force Index

Force Indexは、価格の変動量とその変動に伴う出来高を組み合わせた指標です。

このインデックスは、価格変動の背後にある力を量的に評価し、トレンドの強さや方向を示します。

- 大きな価格変動に伴う出来高の増加や減少は市場の強い勢いを示す

- Force Indexが正から負、または負から正に転じる時、潜在的なトレンドの反転を示唆する

小さな価格変動が大きなシグナル変動を引き起こすことがある

デメリットの補完方法

Force Indexのデメリット補完方法は以下の通りです。

ボリンジャーバンド

価格のボラティリティと相対位置を示してくれるため、Force Indexのシグナルを補完してくれます。

ADX

トレンドの持続性と強さを測定してくれることで、Force Indexによる分析を補強します。

FXトレードにおけるオシレーター設定ガイド

MT4、MT5、TradingViewは投資家にとって主要なトレーディングプラットフォームであるため、オシレーター系指標を設定する方法を以下に説明します。

FXにおけるMT4/MT5でのオシレーターの設定方法

- プラットフォームを開き、チャートを表示します。

- 「挿入」メニューから「インディケーター」を選択し、適切なオシレーターを選びます(例:RSI、MACD、ストキャスティクス、CCI)。

- 設定ウィンドウで期間やその他のパラメータを設定します。

FXにおけるTradingViewでのオシレーターの設定方法

- チャートを開き、画面上部の「インジケーター」ボタンをクリックします。

- 検索ボックスに目的のオシレーター名を入力し、表示されたリストから選択します。

- 設定ウィンドウで期間やその他のパラメータを入力し、好みに合わせて調整します。

FXのオシレーターに関するよくある質問

FXにおけるオシレーターに関して、よくある質問について纏めましたので、ご参考ください。

FXのオシレーター 徹底解説 まとめ

オシレーター系指標は、価格の反転ポイントを見極めるための強力なツールです。

正確な設定と解釈を行うことで、トレードの成功率を向上させることができます。

今回のストキャスティクスのバックテストではEUR/JPYの検証では有用性を示すことができたものの、USD/JPYでは純利益はマイナスでした。

実際にストキャスティクス以外のオシレーターのバックテストも試みましたが、結果は同様でした。

このことから、単一のオシレーターだけに依存するのではなく、他のインジケーターと併用するなどして精度を上げることが必要があります。

そして、自身のスタイルや市場条件に合わせてストキャスティクスをカスタマイズし、最適なトレード戦略を見つけて頂けたらと思います。